Qué es el FCF o Flujo de Caja Libre

El flujo de caja libre (o Flujo de Caja Neto), a menudo se representa por sus siglas en inglés, FCF, (Free Cash Flow) y es uno de los mejores indicadores para estimar el valor financiero de una empresa.

El Flujo de Caja Libre representa el dinero que queda a disposición de la organización después de deducir las inversiones para mantener el negocio. También se puede entender el flujo de caja neto como el beneficio obtenido de las actividades de explotación de la empresa, es decir, se trata del dinero que la empresa puede sacar de sus cuentas cada año SIN afectar las operaciones de la empresa.

Cómo calcular el FCF (Flujo de Caja Libre)

Si quieres calcular el FCF paso a paso por tu cuenta, sigue la siguiente fórmula del Flujo de Caja Libre. Como siempre, todas las métricas que calculamos empiezan con las Ventas de la empresa.

- Ventas – Coste de Ventas = Beneficio Bruto

- Beneficio Bruto – Gastos de Venta – Gastos Generales y Administrativos – Otros Gastos + Otros Ingresos = EBIT (Beneficio Operativo)

- EBIT – Impuestos = NOPAT (Beneficio Neto Operativo después de Impuestos)

- NOPAT + Amortización y Depreciación = Flujo de Caja Operativo (CFO)

- Flujo de Caja Operativo – Inversión en Activos Fijos (CAPEX) = Flujo de Caja Libre (FCF)

Este último ajuste incluye la variación en el capital de trabajo, como inventarios, cuentas por cobrar y cuentas por pagar, que pueden afectar la cantidad de efectivo disponible para la empresa.

Diferentes Tipos de Flujo de Caja Libre

Existen dos variaciones clave del FCF que se suelen utilizar en el análisis financiero:

FCF para la Empresa (FCFF): También conocido como Flujo de Caja Libre Descontado, representa el flujo de caja disponible para todos los inversores, tanto acreedores como accionistas. Se utiliza frecuentemente en modelos de valoración DCF (Descuento de Flujos de Caja).

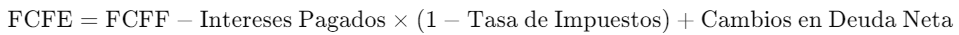

FCF para los Accionistas (FCFE): Este tipo de flujo de caja se refiere al efectivo disponible solo para los accionistas, después de pagar a los acreedores. Es un indicador crucial para estimar el valor del capital accionario.

¿Por qué es importante el Flujo de Caja Libre?

El FCF es un indicador fundamental porque nos muestra cuántos recursos reales genera la empresa para ser reinvertidos en el negocio, distribuir dividendos, reducir deuda o mantener un fondo de reserva. Al reflejar el efectivo real disponible, el FCF es una medida mucho más fiel de la rentabilidad y la capacidad de generación de valor que el beneficio neto, que está influenciado por estimaciones contables y normas fiscales.

Usos del Flujo de Caja Libre

El FCF tiene varias aplicaciones prácticas importantes:

- Valoración Empresarial: En los modelos de valoración por descuento de flujos de caja (DCF), el FCF es la métrica clave que se proyecta para determinar el valor intrínseco de una empresa.

- Evaluación de Rentabilidad: Un FCF positivo y creciente indica que la empresa está generando suficiente efectivo para financiar su crecimiento sin depender de financiación externa.

- Capacidad para Repartir Dividendos: Las empresas con altos niveles de FCF tienen más flexibilidad para devolver capital a los accionistas mediante dividendos o recompras de acciones.

- Manejo de Deuda: Un FCF fuerte permite a la empresa reducir su deuda sin comprometer las inversiones en crecimiento.

Limitaciones del Flujo de Caja Libre

Si bien el FCF es un indicador valioso, también tiene algunas limitaciones. Por ejemplo, el FCF puede ser volátil en industrias que requieren fuertes inversiones en activos fijos (CAPEX), como la energía o telecomunicaciones. Además, algunas empresas pueden reducir su CAPEX para inflar temporalmente su FCF, lo que podría ser insostenible a largo plazo.

Diferencias entre FCF y Beneficio Neto

A diferencia del beneficio neto, que refleja el rendimiento contable después de deducir todos los gastos, incluidos los impuestos, el FCF se enfoca en el efectivo real disponible, eliminando el impacto de los gastos no monetarios como la depreciación. Por eso, el FCF es una métrica preferida para medir la verdadera capacidad de una empresa para generar valor a largo plazo.

Resumen

| Fórmula | Descripción |

|---|---|

| FCF = CFO – CAPEX | Flujo de Caja Libre básico |

| FCFF = EBIT * (1 – Tasa de Impuestos) + Depreciación – CAPEX – Cambios en Capital de Trabajo | Flujo de Caja Libre para la Empresa |

| FCFE = FCFF – Intereses Pagados (1 – Tasa de Impuestos) + Cambio en Deuda Neta | Flujo de Caja Libre para los Accionistas |

Recuerda que el Flujo de Caja Libre es crucial para evaluar si una empresa está generando suficiente efectivo para sostener su crecimiento y devolver valor a los accionistas sin depender de financiamiento externo. Un FCF saludable permite una mayor flexibilidad financiera y es un signo de una empresa sólida.