El Inversor Inteligente, por Benjamin Graham (RESUMEN)

NOTA: Por si no lo sabes, estoy realizando un sorteo para conseguir El Inversor inteligente GRATIS

Vamos con el Resumen de El Inversor Inteligente, «El mejor libro de inversión jamás escrito«. Y no lo digo yo, lo dice el abuelo de todos los inversores, Warren Buffett.

Si quieres ver este Resumen de El Inversor Inteligente en formato Video, te lo dejo aquí abajo.

Hoy voy a compartir con vosotros mi resumen de El Inversor Inteligente, de Benjamin Graham, el libro que todo el mundo recomienda para los principiantes en la bolsa, aunque es cierto que no es un libro de lectura fácil. Benjamin Graham era un muy buen inversor, pero me temo que no un muy buen escritor…

Benjamin Graham escribió El Inversor Inteligente en 1949, así que como te puedes imaginar no es muy actual y está anticuado en muchas cosas, pero hay otras que las clava y que son super válidas aun a día de hoy. Sobre todo las partes donde habla de la psicología de la inversión y de cómo funciona la bolsa.

Una de las primeras enseñanzas que podemos rescatar de El Inversor Inteligente es que para tener éxito en la bolsa no hace falta tener un IQ alto, ni información privilegiada, ni una suerte excesiva. Lo único que necesitas es sentido común y control sobre tus emociones.

1. Diferencia entre Inversión y Especulación

Lo primero que hace Graham es definir la inversión y separarla de la especulación.

La diferencia más realista entre el inversionista y el especulador se encuentra en su actitud hacia los movimientos del mercado de valores. Lo que busca el especulador es anticiparse y beneficiarse de las fluctuaciones del mercado, mientras que el inversor desea adquirir y mantener buenas acciones a precios adecuados. Los movimientos del mercado son importantes para el inversor en un sentido práctico, porque pueden darse precios bajos que representen oportunidades de compra y precios altos en los que, no sólo no comprar, si no posiblemente vender.

Además, nos dice Benjamin Graham que la clave de la inversión sería tomar decisiones basadas en análisis fundamental, diversificar y buscar rendimientos modestos pero constantes a largo plazo. Suena aburrido, y según Graham, la inversión debería ser aburrida.

2. Mister Market (Mr. Market) o el Señor Mercado

Por otro lado, en El Inversor Inteligente se utiliza una parábola para describir el mercado de valores. Lo que conocemos como el conjunto de personas que invierten en bolsa, Benjamin Graham lo llama el Señor Mercado. Esta persona es un hombre bipolar con cambios de humor extremos y sin sentido.

Esta persona, Mr. Market, viene cada día a la puerta de tu casa y te dice cuánto te da por tu empresa. En Enero viene muy contento y te dice que te da 100€ por tu empresa y a lo mejor en Agosto viene deprimido y te dice que te da 40€, aunque las ventas y los beneficios de tu empresa hayan crecido.

Lo que dice Benjamin Graham es que lo que diga el Señor Mercado es irrelevante y no hay que hacerle caso. Precisamente por estos cambios de humor que tiene, el valor de la empresa casi nunca es igual al precio que Mr. Market quiere pagar por ella. Tanto por arriba, cuando el Señor Mercado es demasiado optimista, provocando empresas sobrevaloradas, como por abajo, cuando es super pesimista, provocando empresas infravaloradas.

Lo bueno es que el señor Mercado no te obliga a comprar ni vender tu empresas, sólo te da la oportunidad de hacerlo. Te da la opción, pero depende de ti si quieres comprar o vender a los precios que te dice. Obviamente, deberías estar muy contento de vender cuando él te ofrece precios ridículamente altos comparados con el valor de la empresa, y de comprar cuando te ofrece empresas a un coste bajísimo comparado con su valor.

Y hoy más que nunca es difícil no hacerle caso al señor Mercado, porque todos tenemos acceso continuo a las noticias, las cotizaciones, opiniones de analistas… Cuando se publicó El Inversor Inteligente, Mr. Market venía a verte una vez al día, con el periódico de la mañana. Hoy en día, cada vez que miramos a nuestro móvil. Pero sólo porque el señor mercado nos visite más a menudo, no quiere decir que tengamos que hacer negocios con él más a menudo. Si no te hace una oferta que sea interesante, ignórale y sigue con tu vida!

3. Diferencia entre Inversor Pasivo e Inversor Activo

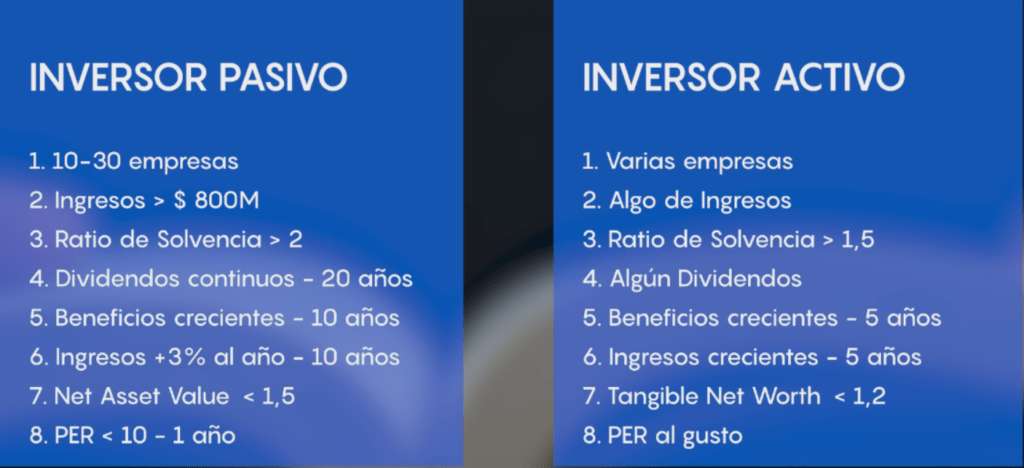

Hay 2 tipos de inversores, pasivos (o conservadores) y activos (o emprendedores).

El inversor pasivo es el que invierte 50% en acciones y 50% en bonos. Esto tenía sentido cuando los bonos eran una forma de inversión que ofrecía algo de rentabilidad. Hoy en día los bonos están por los suelos y poner un 50% en bonos es casi lo mismo que tenerlo en el banco en efectivo. Es decir, un error porque la inflacción se come tu poder adquisitivo. En cualquier caso, si quieres ser un inversor conservador, es decir, obtener un rendimiento modesto pero relativamente seguro, tienes que cumplir con los siguientes requisitos:

- Tener de 10 a 30 empresas en tu cartera de muchas industrias diferentes para no estar sobre expuesto a ningún sector en particular

- Invertir en empresas grandes, es decir que generen más de 800 millones de dolares.

- Empresas conservadoras financieramente. Es decir que tengan el doble de activos que de pasivos, o sea que el Ratio de Solvencia sea igual o mayor que 2

- Empresas que paguen dividendos sin excepción durante los últimos 20 años

- Empresas que no hayan disminuido sus ganancias en los últimos 10 años

- Empresas cuyos ingresos hayan crecido al menos un 3% de media en los últimos 10 años.

- Empresas que coticen como mucho a 1,5 veces su valor neto (Net Asset Value), es decir, el total de los activos menos el total de los pasivos

- Empresas con un PER por debajo de 10 para los últimos 12 meses. Si no sabes que es el PER, mira este video

Por otro lado, el inversor activo necesita dedicarle mucho más tiempo a la inversión y su objetivo es obtener retornos más altos que los del mercado. En cuanto a las condiciones para ser un inversor activo, son algo diferentes a las del inversor pasivo

- Estar algo diversificado

- No hay un mínimo de ventas que tengan que cumplir.

- Empresas algo más arriesgadas financieramente. Es decir que tengan el un ratio de Solvencia igual o mayor que 1,5

- Empresas que paguen dividendos

- Empresas que no hayan disminuido sus ganancias en los últimos 5 años

- Empresas cuyos ingresos hayan crecido en los últimos 5 años

- Empresas que coticen como mucho a 1,2 veces su valor neto tangible, es decir, total de activos tangibles menos todos los pasivos

- Empresas con un PER que tenga sentido para el inversor.

Una cosa curiosa cuanto menos es que, según Graham, el inversor debería evitar las acciones de crecimiento ya que sus valoraciones se basan en sus ganancias futuras y no en en valoraciones actuales. Según el Inversor Inteligente, las acciones de crecimiento son más especulativas que las acciones de valor.

4. Márgen de Seguridad

Por mucho que estudies una empresa, hay un riesgo que no puede evitar y es el riesgo a equivocarse.

Sin embargo, podemos protegernos contra este riesgo aplicando otro concepto clave que trata Benjamin Graham en el Inversor Inteligente, que es el Margen de seguridad.

Para entenderlo más fácilmente, imagina que estás diseñando un puente por el que van a pasar como máximo 100 coches a la vez. Seguro que harás los cálculos para que el puente pueda aguantar al menos 150 coches, por si acaso, no? Pues a la hora de invertir es igual.

Lo que tenemos que hacer es poner un margen de seguridad a nuestro cálculo del valor de la empresa, por si nos hemos equivocamos a la hora de analizarla. Es decir, si una empresa la valoras en 30 euros, no la compras porque valga 29 euros, porque si te has equivocado en tus cálculos un 10%, la empresa no vale 30 euros, si no 27€, y la estarías comprando a 29!

El precio de compra no debe ser mayor que un 66% del valor que calculas. Por ejemplo, si la valoración de una empresa es de 30€, la comprarás como máximo a 20€.

Para hallar la valoración intrínseca de una acción, hay cientos de formas y es uno de los temas que trato de forma más exhaustiva en mis cursos de inversión. En el Inversor Inteligente, Benjamin Graham propone la siguiente fórmula para hallar el valor intrínseco de una empresa. Tomas el crecimiento anual de la empresa, lo multiplicas por 2, le sumas 8,5 y a todo eso lo multiplicas por los beneficios por acción.

Hay que tener en cuenta que esta fórmula sólo se debería aplicar a empresas de valor y no a empresas de alto crecimiento porque El Inversor Inteligente se centra en inversión en valor y cuando Benjamin Graham inventó esta fórmula no era normal encontrar empresas como Facebook o Amazon que crecían un 20-30-40% al año y este método de valoración de empresas te da unos valores distorsionados. Para ese tipo de acciones yo recomiendo utilizar otros métodos.

Citas de Benjamin Graham en El Inversor Inteligente

Estas han sido las enseñanzas básicas de El Inversor Inteligente de Benjamin Graham.

Si queréis en comprar el libro te recomiendo que compres la última edición de El Inversor Inteligente de Benjamin Graham

Espero que os haya gustado el resumen y no dudéis en hacerme saber vuestra opinión al respecto en los comentarios de abajo!

Un saludo, y nos vemos pronto.

Alberto Horche.